- 北京:

- 纽约:

- 东京:

- 伦敦:

核心观点

10月美国新增非农就业人数低于预期,失业率上升至3.9%。美国就业市场走弱态势逐渐明晰,薪资压力缓解,美联储年内加息概率较小。回顾历史,美债利率见顶后,美股往往会因后续美国经济恶化而承压,而对于国内而言,美债利率下行会缓解中国股市压力,也会增加国内货币政策宽松空间。但我国债券利率走势主要由国内经济主导。

10月美国就业增长不及预期,失业率上行,教育和保健服务成为就业人数增长最大动力。美国10月季调后非农就业人数增加15.0万人,低于预期的18.0万人。失业率录得3.9%,高于预期,为2022年1月以来最高水平。增长主要由教育和保健服务、政府部门、建筑业、休闲和酒店业、专业和商业服务、批发业推动。

10月就业人数较大幅下降主要是由于休闲酒店业就业大幅缩减以及制造业、运输仓储业就业人数正增长转负。服务业边际走弱叠加夏季招聘热潮已过,休闲与酒店业就业人数下降。汽车工人联合会举行的罢工导致制造业新增就业人数为负值,信息就业人数负增长主要由于受到好莱坞持续罢工的拖累。

就业增长态势放缓不仅体现在新增非农就业人数中,在当前人口调查 (CPS)中也有显现。当前人口调查数据显示就业人数下降了34.8万人,失业人数增加了14.6万人。同时临时解雇人数与永久性失业人数均在10月转为上升。此外,九月中旬以来,持续领取失业金人数也在不断上升。

当前美国劳动力市场紧张有所缓解,薪资压力减小,美联储年内加息概率降低。虽然鲍威尔表示会关注近期显示经济韧性和劳动力需求的数据,这些可能会使通胀进一步下行面临风险。但10月非农薪资增速环比、同比保持趋势性下降,单位劳动力成本环比负增长,跳槽者薪资增速快速回落至接近留岗者薪资增速,非农离职率也在不断下降,当前就业市场增长已明显放缓,薪资压力较为可控。鲍威尔也认为名义工资增长已显示出一些放缓迹象,就业成本数据接近美联储预期。因而我们预计未来美联储进一步加息必要性较低,年内再度加息的概率较小。

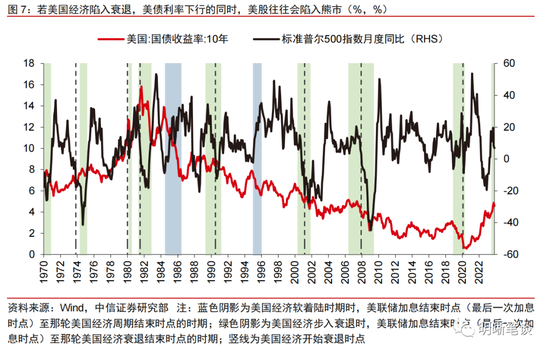

美债利率见顶后美股走势与美国经济是否硬着陆密切相关。若在加息结束后,美国经济能够实现软着陆,美债与美股往往会出现双牛走势。但若利率高位导致美国经济步入衰退,美债利率下行同时由于经济下行压力,美股往往会陷入熊市,但在经济衰退结束时点附近,股市往往开始反弹。

美债利率偏弱运行会减弱国内股市与债市的外部压力。美债利率下行往往会减轻我国股市的压力,但若美国经济崩盘,我国经济往往会受到美国经济的外溢影响,进而导致国内股市承受压力。美债利率下行为国内货币政策宽松提供空间,但我国债券利率走势主要由国内经济与货币政策主导。从历史经验来看,美债利率下行期间,我国债券利率会跟随经济形势和国内货币政策有所调整,与美债利率不完全同步。

风险因素:美国经济增长超预期;美国货币政策超预期;美国金融体系脆弱性超预期;全球能源、粮食供给冲击超预期;地缘政治风险超预期。

数据

美国劳工统计局公布数据显示,美国10月季调后非农就业人口增15.0万人,低于增18.0万人的预期,9月数据从33.6万人下调至29.7万人;10月失业率为3.9%,预期为3.8%,前值为3.8%;10月平均时薪同比增4.1%,预期增4.0%,前值为4.3%;平均时薪环比增0.2%,预期增0.3%,前值为0.3%;10月劳动参与率为62.7%,前值为62.8%,预期为62.8%。

点评

美国就业增长不及预期,失业率上行

美国就业增长不及预期,失业率小幅走高。美国10月季调后非农就业人数增加15.0万人,低于预期的18.0万人。需注意9月与8月非农就业人数也有所下调,9月新增非农就业人数从33.6万人下修至29.7万人,8月新增非农就业人数从22.7万人下修至16.5万人。10月失业率录得3.9%,高于预期,为2022年1月以来最高水平。

细分来看,10月美国非农就业人数的增长主要由教育和保健服务、政府部门、建筑业、休闲和酒店业、专业和商业服务以及批发业的增长带动。10月美国非农就业人数总计新增15.0万人,明显低于过去12个月的平均增幅24.31万人。增长主要由教育和保健服务(+8.9万人)、政府部门(+5.1万人)、建筑业(+2.3万人)、休闲和酒店业(+1.9万人)、专业和商业服务(+1.5万人)、批发业(+0.9万人)推动。

美国就业市场走弱态势是否明晰?

10月就业人数较大幅下降主要是由于休闲酒店业就业大幅缩减以及制造业、运输仓储业就业人数正增长转负。服务业边际走弱叠加夏季招聘热潮已过,休闲与酒店业就业人数下降。汽车工人联合会举行的罢工一定程度影响了制造业岗位,导致10月制造业新增就业人数为负值。10月份信息就业人数负增长主要由于受到好莱坞持续罢工的拖累。

就业增长态势放缓不仅在新增非农就业人数中体现,在当前人口调查(CPS)中也有显现。当前人口调查(Current Population Survey,CPS又称家庭调查,是失业率数据的调查来源)数据显示就业人数下降了34.8万人,失业人数增加了14.6万人,同时有20.1万人退出劳动力市场,因而失业率小幅上升至3.9%。同时临时解雇人数与永久性失业人数均在10月转为上升。此外,九月中旬以来,持续领取失业金人数也在不断上升。

当前美国劳动力市场紧张有所缓解,薪资压力减少。10月非农薪资增速环比进一步下降,同比增速保持趋势性下降。单位劳动力成本三季度环比负增长,同比增速快速下行至1.9%,为2021年二季度以来最小增幅。同时,跳槽者薪资增速快速回落至接近留岗者薪资增速,非农离职率也在不断下降,反映出劳动力市场紧张局势有所缓解。此外,第三季度工人生产率增长达到三年来最快速度,有望进一步减轻薪资压力。

薪资压力缓解降低美联储年内加息概率,年内不再加息的概率较高。虽然鲍威尔表示会关注近期显示经济韧性和劳动力需求的数据,这些可能会使通胀进一步下行面临风险,实际经济活动高于潜在GDP的证据可能会导致美联储再次加息;现在没有考虑降息,降低通胀可能需要低于趋势的经济增长、就业市场紧张局势缓解。但当前就业市场增长已明显放缓,薪资压力较为可控,鲍威尔也认为名义工资增长已显示出一些放缓迹象,就业成本数据接近美联储预期。因而我们预计未来美联储进一步加息必要性较低,年内再度加息的概率较小。

美债利率见顶后中美金融市场压力解除?

美债利率见顶时点往往在美联储停止加息时点附近,而美债利率见顶后美股走势与美国经济是否硬着陆密切相关。美联储加息停止时点往往与美债利率见顶时点相近,而在美联储加息停止(最后一次加息时点)至衰退结束(或经济周期结束)时期,美债利率往往趋势性大幅下行。若在加息结束后,美国经济能够实现软着陆,美债与美股往往会出现双牛走势。但若利率高位导致美国经济步入衰退,美债利率下行的同时由于经济下行压力,美股往往会陷入熊市,但在经济衰退结束时点附近,股市往往开始反弹。

美债利率偏弱运行会减弱国内股市的外部压力,但若美国经济崩盘,我国经济往往会受到美国经济的外溢影响,进而导致国内股市有所承压。例如,2005年股权分置改革推动了中国资本市场的健康发展、吸引资金流入,同年人民币(7.2814, -0.0329, -0.45%)汇改提高了人民币国际地位和信誉度,进一步吸引外资。同时,我国经济2005年-2007年保持近两位数的增长,叠加美债利率下行减轻我国股市外部因素的负面影响。因而在美国经济衰退前,美债利率从高点回落偏弱运行时,我国股市大幅上涨。然而,美国经济衰退随后演变为全球金融危机,美国金融危机对我国经济也存在冲击,因而当时即便美债利率大幅下行,我国股市表现仍面临较大压力。

美债利率下行为国内货币政策宽松提供空间,但我国债券利率走势主要由国内经济主导。2005年至2007年,为防止经济过热、通胀飙升和资产价格泡沫膨胀,我国处于货币紧缩期,债券利率跟随国内政策上行。2008年下半年至2009年初,国常会将货币政策调整为“适度宽松”以应对全球金融危机,国内贷款基准利率从7.47%降至5.31%,因而我国债券利率与美债利率共同下行。2018年,我国经济因贸易战承压,叠加美债利率下行减轻外部因素压力,在美联储停止加息后国内债券利率再次与美债利率共同下行。

风险因素

美国经济增长超预期;美国货币政策超预期;美国金融体系脆弱性超预期;全球能源、粮食供给冲击超预期;地缘政治风险超预期。

6

理财18 理财18旨在为广大投资者建立一个互动性专业外汇投资服务平台,汇集市场上最优秀的外汇产品和服务。投资者就是网站的主人,网站就是外汇投资者的快乐家园。 ------------------------- 电话:(86) 10-64773422 Email: licai18@foxmail.com 微信公众号:licai18wang